Rédiger une facture en tant qu’auto-entrepreneur

Dernière mise à jour le 29/01/2026

- Comment rédiger une facture auto-entrepreneur en 5 étapes ?

- Quelles sont les nouvelles mentions obligatoires en 2026 ?

- Modèle gratuit de facture pour micro-entrepreneur

- À quoi sert une facture et est-ce obligatoire ?

- Quelles sont les règles générales de facturation ?

- Quels types de facture peut émettre un auto-entrepreneur ?

- Les sanctions en cas de non-respect des obligations

- FAQ

En tant qu’auto-entrepreneur, vous devez établir une facture dès que vous encaissez le paiement d’une marchandise ou d’une prestation (systématiquement pour les clients professionnels, dans certains cas pour les clients particuliers).

Dans tous les cas, vos factures doivent comporter un certain nombre de mentions obligatoires. Dans cet article, apprenez à rédiger des factures conformes, en toute simplicité.

L’essentiel à retenir sur la facture auto-entrepreneur :

- Une facture auto-entrepreneur doit respecter des règles strictes et comporter toutes les mentions obligatoires, sous peine de sanctions ;

- La réforme de la facturation électronique vient ajouter 4 nouvelles mentions et rend indispensable l’usage d’outils compatibles dès septembre 2026 ;

- Une fois que vous avez émis une facture, il n’est plus possible de la supprimer.

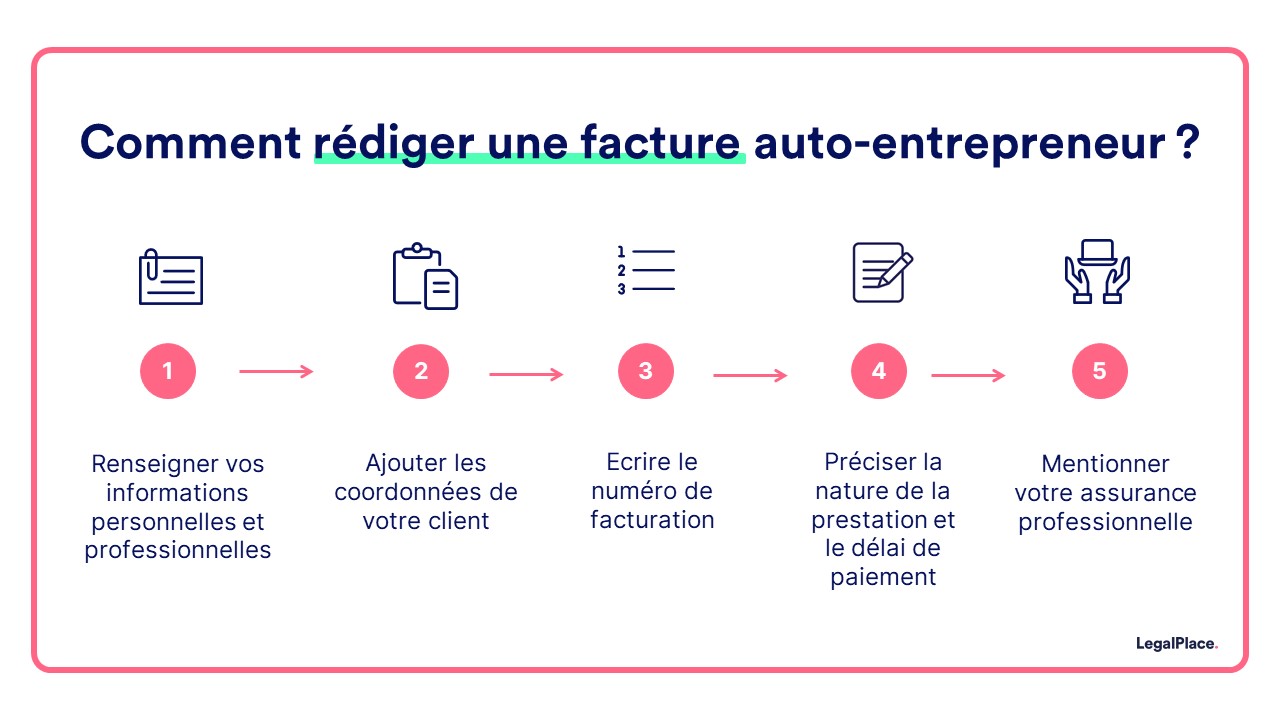

Comment rédiger une facture auto-entrepreneur en 5 étapes ?

Même si vous bénéficiez d’obligations comptables allégées, votre statut de micro-entrepreneur vous impose de respecter certaines règles précises en matière de facturation.

Concrètement, vos factures doivent contenir les éléments suivants :

- Vos informations personnelles et professionnelles ;

- Les coordonnées de votre client ;

- Les éléments de facturation ;

- Le détail de la prestation ou du bien vendu ;

- La mention de l’assurance professionnelle et les informations complémentaires.

Découvrons ces 5 points étape par étape.

Étape n°1 : Renseignez vos informations personnelles et professionnelles

Les premières mentions obligatoires d’une facture auto-entrepreneur concernent les informations personnelles et professionnelles.

Ainsi, vous devez faire figurer en en-tête les informations suivantes :

- Votre nom et prénom (correspondant à la dénomination sociale standard pour les auto-entrepreneurs) suivis ou précédés de la mention « Entreprise individuelle » ou « EI » ;

- L’adresse de domiciliation de votre auto-entreprise ;

- Les numéros SIRET et SIREN de votre micro-entreprise (figurant sur l’extrait K et l’avis Sirene) ;

- Vos coordonnées de contact (adresse mail, numéro de téléphone) ;

- Le nom commercial de l’entreprise et l’adresse de votre site web, le cas échéant.

Étape n°2 : Ajoutez les coordonnées du client

Deuxième obligation : vous devez identifier précisément votre client.

Pour ce faire, vous devez simplement indiquer :

- Son identité ;

- Son adresse (domicile personnel pour un particulier, adresse du siège social pour une entreprise ou une association) ;

- Ses coordonnées de contact (numéro de téléphone et/ou adresse e-mail).

Étape n°3 : Renseignez les éléments de facturation

Pensez ensuite à ajouter les mentions suivantes :

- Nature de la facture (classique, acompte, avoir, note d’honoraires, etc.) et mention « Facture » explicite ;

- Adresse de facturation ;

- Numéro de facture ;

- Date d’émission de la facture ;

- Taux de TVA applicable si concerné ;

- Numéro de devis ou de bon de commande auquel correspond la facture, le cas échéant.

Étape n°4 : Précisez la nature de la prestation

Quatrième étape très importante : votre facture doit décrire précisément ce que vous avez vendu ou réalisé.

Vous devez donc indiquer :

- Les produits vendus ou les prestations de service réalisées ;

- La date de réalisation de la prestation ou de la vente ;

- La date limite de règlement de la facture, si applicable ;

- Les quantités et la nature de chaque marchandise ou prestation réalisée ;

- Les éventuelles remises appliquées sur le prix ;

- Le prix unitaire hors taxes et toutes charges comprises, de chaque élément commandé ;

- Le prix total HT et TTC.

Étape n°5 : Ajoutez l’assurance professionnelle et les informations complémentaires

Dernière étape : ajouter des mentions supplémentaires si besoin, selon votre situation :

- Si votre activité est soumise à une obligation d’assurance professionnelle : information concernant votre contrat d’assurance et la couverture géographique du contrat ou de la garantie ;

- Si vous êtes soumis à la franchise en base de TVA : ajout obligatoire de la mention « TVA non applicable, art. 293 B du CGI » ;

- Si vous êtes soumis à la TVA : numéro individuel d’identification à la TVA (pour les factures supérieures à 150 €), taux de TVA légalement applicable, montant total de la TVA et numéro de TVA intracommunautaire (si vous avez des clients à l’étranger) ;

- Garantie légale de conformité pour la vente de certains types de produits (2 ans minimum) ;

- Mention “Membre d’une association agréée, le règlement des honoraires par chèque et carte bancaire est accepté” pour les CGA ou AGA ;

- Taux des pénalités de retard, conditions d’escompte commercial et indemnité forfaitaire pour frais de recouvrement (40 € pour les clients professionnels).

Quelles sont les nouvelles mentions obligatoires en 2026 ?

Avec la nouvelle réforme de la facturation électronique, vos factures doivent indiquer 4 nouvelles mentions obligatoires dès septembre 2026, à savoir :

- Le numéro d’identification de l’entreprise (SIRET ou SIREN) ;

- L’adresse de livraison si elle est différente de l’adresse de facturation ;

- La nature de l’opération (livraison de biens, prestation de service, opération mixte, etc.) ;

- Si vous êtes concerné par le paiement de la TVA après les débits, alors il faudra indiquer « Option pour le paiement de la taxe d’après les débits » sur la facture.

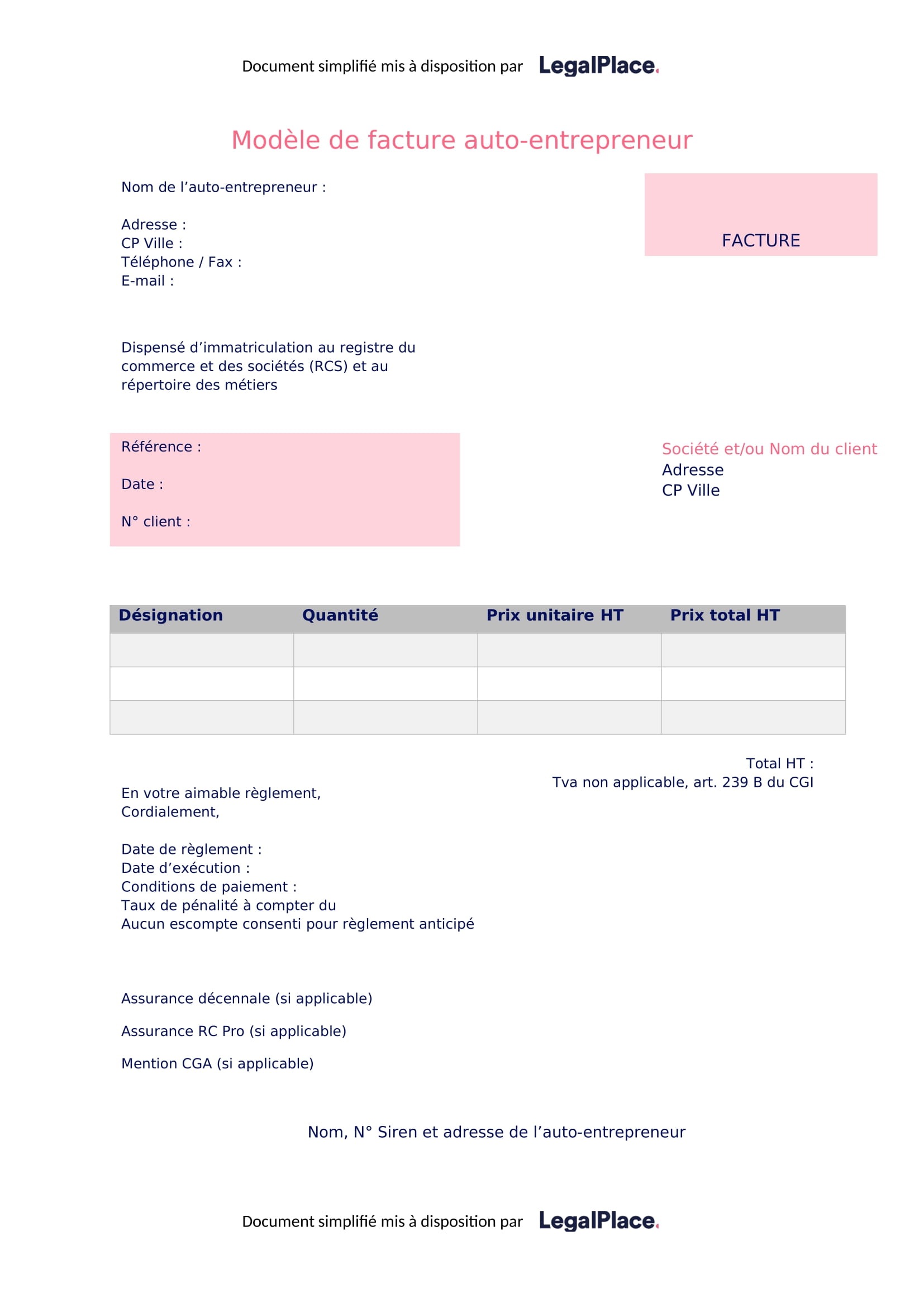

Modèle gratuit de facture pour micro-entrepreneur

LegalPlace met à votre disposition un modèle gratuit de facture auto-entrepreneur, à personnaliser selon votre activité. Ce modèle vous permet de respecter facilement les obligations légales, pour rédigez vos factures en toute légalité.

À quoi sert une facture et est-ce obligatoire ?

En deux mots, une facture regroupe toutes les informations liées à une vente ou une prestation, et à son paiement.

Elle a une fonction à la fois :

- Juridique : c’est la preuve de la vente ;

- Commerciale : elle contient toutes les spécificités de la transaction et de la négociation entre vous et votre client (remises, tarifs finaux, etc…) ;

- Comptable : c’est une obligation comptable pour tous les professionnels et un justificatif à joindre au livre des recettes (document comptable obligatoire) ;

- Fiscale : en cas de contrôle, l’administration fiscale vérifie que les factures correspondent bien aux revenus déclarés. C’est aussi la base de calcul pour certaines taxes.

Pour rappel, vous devez obligatoirement facturer tous vos clients professionnels

Pour les clients particuliers, cela est obligatoire uniquement dans les situations suivantes :

- Le client demande explicitement une facture ;

- La vente a été réalisée à distance (en ligne ou par correspondance) ;

- La prestation concerne des travaux immobiliers assortis ou non de la vente de matériaux/marchandises ;

- Il s’agit d’une enchère publique de bien d’occasion, d’œuvres d’arts, d’objets de collection ou d’antiquités ;

- Il s’agit d’une prestation de service d’un montant supérieur ou égal à 25 € TTC.

Quelles sont les règles générales de facturation ?

La facturation est soumise à plusieurs règles auxquelles vous n’échappez pas en tant que micro-entrepreneur.

Tout d’abord, vous devez nécessairement éditer vos factures en 2 exemplaires : un à conserver et un à remettre au client.

Par ailleurs, vous devez respecter une chronologie dans l’édition de vos documents en donnant un numéro unique à chaque facture.

Autre règle : vous devez conserver vos factures pendant au moins 10 ans, au format papier ou dématérialisé.

Enfin, en tant qu’auto-entrepreneur, vous avez également la possibilité d’émettre des factures périodiques. Cela vous permet de regrouper plusieurs livraisons de biens ou de prestations de services pour un même client et sur une période donnée. Attention toutefois, le délai de facturation doit être de maximum 1 mois.

Quels types de facture peut émettre un auto-entrepreneur ?

De manière générale, vous aurez à émettre 3 principaux types de facture :

- La facture classique : elle atteste simplement le paiement ;

- La facture d’acompte : à émettre lorsque votre client règle une partie du montant en avance (fréquent chez les artisans par exemple) ;

- La facture d’avoir : pour un remboursement total ou partiel (car une facture déjà émise ne peut pas être modifiée ni supprimée).

Les sanctions en cas de non-respect des obligations

En cas de manquement (absence de facturation ou de mentions légales), vous vous exposez à 2 types de sanctions :

- Une amende de 15 € pour chaque mention manquante ou inexacte et pour chaque facture concernée ;

- Une amende administrative pouvant atteindre 75 000 € en cas de factures fictives ou de défaut de facturation. Cette amende peut aller jusqu’à 150 000 € en cas de récidive.

FAQ

La facture électronique est-elle obligatoire pour les auto-entrepreneurs ?

Vous êtes auto-entrepreneur ? Dès septembre 2026 vous devrez être en capacité de recevoir des factures électroniques (via un logiciel compatible). A partir de septembre 2027, vous devrez aussi émettre vos factures au format électronique (si vous facturez des professionnels situés en France).

L'auto-entrepreneur peut-il facturer en devise étrangère ?

Oui, vous pouvez facturer dans une devise étrangère, à condition que la monnaie utilisée soit reconnue et convertible. La facture doit alors indiquer clairement la devise, le taux de change appliqué, ainsi que, le cas échéant, les numéros de TVA intracommunautaire des parties. En revanche, pour votre comptabilité et votre livre des recettes, vous devez toujours convertir les montants en euros afin de respecter les obligations fiscales françaises.

Comment se passe le paiement d'un auto-entrepreneur ?

Généralement, les auto-entrepreneurs proposent les moyens de paiement les plus courants, à savoir : l'espèce, la carte bancaire, ou encore le virement.

Comment faire une facture d'auto-entrepreneur sans TVA ?

Si vous bénéficiez d'une franchise en base de TVA, vous devez ajouter la mention suivante à vos factures : TVA non applicable, art. 293 B du CG.

Peut-on modifier une facture après son envoi ?

Non, une facture déjà envoyée à un client ne peut pas être modifiée ni supprimée. En cas d’erreur, vous devez soit émettre une facture rectificative qui annule et remplace la facture initiale, soit établir une facture d’avoir.

Combien de temps faut-il conserver les factures en micro-entreprise ?

En tant qu’auto-entrepreneur, vous devez conserver vos factures pendant une durée minimale de 10 ans à compter de la clôture de l’exercice comptable.

Devis d’expertise comptable

Devis d’expertise comptable

Dernière mise à jour le 29/01/2026

Connexion

Connexion

Bonjour Je suis auto entrepreneur (je démarre). J’ai travaillé entre autres en tant qu’enseignante à domicile et ça se finit très mal avec la mère de l’enfant. J’ai peur de cette personne (elle m’a traitée de tous les noms par message et a voulu me faire passer pour une folle et une menteuse car je lui ai mis des limites et que je ne pouvais pas non plus venir chez elle car malade pour le dernier cours). C’est un soulagement que les cours s’arrêtent car je ne pouvais plus supporter de voir cette femme crier sur son fils (je commençais… Lire la suite »

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat spécialisé, qui saura vous renseigner.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour,

je suis auto entrepreneur en achat revente de vêtements. Mon frère l’est également et dispose d’une boutique saisonnière et le bail est uniquement à son nom. il souhaite que je vienne l’aider durant les 3 jours de braderie.

Étant lui aussi auto entrepreneur puis je le facturer? Comment ? En prestation de service? Mais du coup faut il que je modifie mon kbis?

merci pour votre retour

Bonjour doit on facture le matériel acheté par nos soins au client avec tva à 20 % ce que nous réglons à notre fournisseur et tva a 0 pour la main d oeuvre

Bonjour, j’ai fait appel à un micro-entrepreneur qui facture en forfait. Je n’ai donc aucun détail concernant le matériel mis en place, le coût de la main d’oeuvre ou du déplacement. Sa prestation n’a aucune garantie alors qu’il installe un conduit de cheminée. Il refuse de me donner un document à transmettre à mon assurance. Il m’annonce le montant sans détail : 1000 € ou 2000€ ^pour le tubage d’une cheminée.

Est-ce légal ? Si non comment puis-je l’obliger ?

Bonjour,

En tant que client faisant appel à un micro-entrepreneur, vous avez le droit de demander des informations détaillées sur la prestation fournie, notamment en ce qui concerne les matériaux utilisés, le coût de la main-d’œuvre et les éventuels frais de déplacement (L’Article L. 112-3 du Code de la consommation). Si le micro-entrepreneur persiste à ne pas fournir les informations nécessaires, vous pouvez vous adresser à des organismes compétents pour obtenir de l’aide (comme la DGCCRF).

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Bonjour

Dans le cas de vente de services à un client domicilié dans un pays de l’Espace Economique Européen, faut-il conserver la mention “TVA non applicable, Article 293B du CGI” ou faut-il indiquer “Autoliquidation , Article 283 du CGI”, ou aucune mention ?

Merci pour votre réponse

Bonjour,

Lorsqu’une auto-entreprise souhaite acheter ou vendre des biens ou des prestations de service dans l’Union européenne, elle doit obtenir afin d’obtenir un numéro de TVA intracommunautaire pour les besoins de ses opérations, après du service des impôts des entreprises (SIE). Sur la Lorsqu’il s’agit de prestations de services intracommunautaires dont la taxe est auto liquidée par le preneur, il faudra faire figurer sur la facture, la mention « TVA due par le preneur article 283-2 du CGI » et « Article 44 Directive 2006/112/CE ».

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Merci pour votre retour

Bonjour, dans le cas où l’auto entrepreneur et le client à facturer sont dans des pays différents, par ex : maroc/France, comment se passe la facturation et le règlement ?

Merci d’avance

Bonjour, Il est tout à fait possible d’être auto-entrepreneur domicilié en France et de facturer un client à l’étranger. Dans ce cas, la facture prend exactement la même forme qu’habituellement. Toutefois, pour une facturation dans l’Espace Economique Européen, il faudra impérativement obtenir un numéro de TVA intracommunautaire (même lorsque vous ne la réglez pas). En revanche, pour un client situé au Maroc, le numéro de TVA intracommunautaire n’est pas nécessaire. Par ailleurs, si la facturation est réalisée dans une autre devise, il convient de noter la conversion dans les devis et sur les factures. En espérant que notre réponse vous… Lire la suite »

Bonjour,

je fais de la prestation de services et je souhaite faire appel a un partenaire pour compléter ma prestation.Comment est ce que je rédige ma facture et aussi ma déclaration trimestrielle? ex : si je recois 1000€ en CA dont 200€ reviennent à mon partenaire, est ce que je facture et déclare 800€ ou comment dois je procéder? merci

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un expert-comptable afin de bénéficier de conseils adaptés à votre situation personnelle.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour,

Que signifie dans la phrase “Au début, l’auto-entrepreneur est en franchise de base de TVA. Il doit donc indiquer sur ses factures et ses devis la mention « TVA non applicable – article 293 B du CGI».” le terme “Au début” ? La première année à partir de la création de l’entreprise ? La première année à partir de la première facture ? Ou quelques mois ? Merci pour votre réponse, J. Chavance

Bonjour,

La franchise en base de TVA exonère les entreprises de la déclaration et du paiement de la TVA sur les prestations ou ventes qu’elles réalisent. Ce régime fiscal s’applique à toutes les entreprises dont le chiffre d’affaires de l’année précédente ne dépasse pas certains seuils. Tant que les seuils ne sont pas dépassés (ces seuils varient selon la nature de l’activité), l’entreprise reste exonérée de la TVA.

Cette éxonération doit apparaitre sur les factures ou les devis par la mention “TVA non applicable – article 293 B du CGI”.

En espérant que notre réponse vous sera utile,

L’équipe LegalPlace

Bonjour. Est il possible d’avoir une dénomination commerciale, où est on obligé d’être en nom propre?

je suis prestataire de service ( apporteur d’affaires) pour une agence de voyages.

Merci pour votre aide

Cordialement.

Bonjour,

En tant qu’auto-entrepreneur, la dénomination de l’auto-entreprise est souvent le patronyme (nom et prénom) ce qui s’explique par la non-distinction entre le patrimoine de l’entreprise et celui de l’auto-entrepreneur.

En revanche, pour améliorer sa visibilité auprès des clients, il est tout à fait possible de donner un nom commercial à sa micro-entreprise.

En espérant que notre réponse vous sera utile,

L’équipe LegalPlace

bonjour

je vais faire du merchandising en pharmacie

je ferais 4 passages en moyenne je commence le 8 avril et serait payer le 8 mai

puis je declarer qu en mai mon paiement

merci

Bonjour,

Votre chiffre d’affaires correspond à la date de perception du règlement de votre prestation et tient donc compte du délai de paiement. Si vous avez facturé en avril et n’êtes rémunérée qu’en mai, vous devrez compter cette somme comme appartenant au chiffre d’affaires réalisé en mai.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

@Elisa, ce que vous indiquez est erroné, en micro-entreprise, ce n’est pas la date de réalisation qui est à prendre en compte pour la déclaration des charges, mais bien la date de perception du règlement. Donc si la facture est émise le 8 avril et le paiement reçu le 08 mai, ce règlement devra être indiqué sur la déclaration du mois de mai et non du mois d’avril.

Bonne journée

Bonjour,

Merci pour votre commentaire. En effet, cela a été ajusté.

En vous souhaitant une excellente journée.

L’équipe LegalPlace

Bonjour, dans le cas où je facture mensuellement des prestations répétées auprès du même client, que dois-je inscrire pour la date de la prestation? Puis-je inscrire une période? Par exemple, pour le mois de juin 2020, puis-je inscrire du 01/06/20 au 30/06/20 pour la date de la prestation?

Merci par avance pour votre réponse?

Cordialement,

Bonjour,

En effet, lorsque plusieurs prestations ont été réalisées sur une période de temps courte, vous pouvez dresser une facture mensuelle les répertoriant toutes à condition qu’elles soient destinées au même client.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace